Konut (Ev) Kredisi

6 Ağustos 2022, Cumartesi 13:20| Tweet |

Ev almak isteyen herkesin en çok merak ettiği konuların başında konut (ev) kredisi şartlarının ne olduğu konusu geliyor. Herkesin hayalini süsleyen ev sahibi olma fikri, ekonomik koşulların da göz önüne alınması ile birlikte belirli şartların yerine getirilmesi ile mümkün olabiliyor. Beğendikleri evi alarak ev sahibi olmak isteyen kişilerin, evi satın alacakları bütçeleri yoksa bankaların konut kredisi olanaklarından yararlanarak bu hayallerini gerçekleştirmeleri mümkün olabiliyor.

Konut (Ev) Kredisi Şartları Nelerdir?

Bankaların sunduğu konut (ev) kredisi şartları hemen hemen tüm bankalar için aynı özellikleri taşıyor. Ev almak için bankaya başvurulması durumunda evin toplam fiyatının % 30 oranında peşin, geri kalan % 70 oranın da bankalar tarafından konut (ev) kredisi olarak tüketicilere veriliyor. Evin toplam fiyatının % 70 oranındaki tutarı bankalar tarafından en fazla 120 ay vadeli olacak şekilde kredi usullerine göre aylık ödeme planları çıkarılıyor. Bazı bankalar da konut kredisi için verilen vade süresi 180 ay olarak belirlenebiliyor. Konut kredisi kullanıldıktan sonra düzenli ödemeler başlıyor. Ancak tüketiciler aylık düzenli ödemeleri haricinde ara ödemeler ile toplam borçlarının daha çabuk bitmesi için adım atabiliyorlar. Ara ödemeler hem ana paradan hem de toplam çekilen kredi tutarının faizinden düşmüş olması nedeni ile büyük önem taşıyor. Ara ödemeler sayesinde belirlenen vadenin de düşmesi konut kredisi borcunun belirlenen tarihten önce bitmesi sağlanıyor.

Konut (Ev) Kredisi İçin Bilinmesi Gerekenler

Konut (ev) Kredisi için tüketicilerin peşin olarak ayıracakları miktar ne kadar çok olursa bankadan çekecekleri geri kalan tutarın da bir o kadar az olacağından ev sahibi olmak isteyen kişilerin bankalardan daha az kredi çekerek daha az faiz ödemelerini de sağlaması açısından oldukça önemlidir. Çünkü bankaların konut kredisi fazileri, ihtiyaç ve taşıt kredisi faizlerinden daha yüksek olduğundan konut kredisi için kullanılan ana paranın geri ödemesi konut kredisi faizi esas alınarak belirleniyor.

Konut kredisi hesaplaması yapmak için https://mukayese.com/konut-kredisi sayfasını ziyaret etmeniz yeterli.

Konut (Ev) Kredisi İle Nasıl Ev Sahibi Olunur?

Konut kredisi kullanmadan önce satın alınması düşünülen evin belirlenmesi gerekiyor. Evin belirlenmesinin akabinde banka ilgili ev için expert görevlendiriyor. Expertin satın alınmak istenen ev ile ilgili incelemeleri neticesinde tutmuş olduğu rapor ile evin değeri belirleniyor. Bankalar da belirlenen bu değerin % 70 oranını tüketicilere ev kredisi olarak kullandırıyor. Evin değerinin düşünülenden yüksek çıkması doğal olarak kullanılacak kredi miktarını da artırıyor. Bu nedenle expertin vereceği ev ile ilgili değerlendirme kullanılacak olan kredinin miktarı açısından oldukça önemlidir.

Konut (Ev) Kredisinden Sonraki İşleyiş Nedir?

Expert tarafından belirlenen evin bedelinin % 70 oranı kredi olarak kullanıldıktan sonra ev, bankalar tarafından ipotek altına alınıyor. Evin ipotek altına alınmasının ana nedeni tüketicinin ev kredisi kredi borcunun tamamının ödenmesine kadar bankalar tarafından konulan tedbirdir. Eğer ki evin borcu bankaların sözleşmelerinde belirtmiş oldukları usullere göre aylık vadeleri ödenmez ise bankalar ilgili konut üzerinde hak sahibi olmak hakkını elde ediyorlar. Kullanılan konut kredisinin son vadesinin ödenmesi ile birlikte bankalar evin ipoteğini kaldırarak kişilerin ilgili evlerle ilgili tapu işlemleri yaparak evleri üzerlerine geçirmelerine olanak sağlıyor.

Bu nedenle konut kredileri kullanılırken bankalar tarafından öne sürülen sözleşmelerin çok iyi okunarak sözleşmede yazan kurallara uyulması, konut kredisi kullanan tüketicilerin mağdur olmasının önüne geçilmesi açısından büyük önem taşıyor. Ev kredisini düzenli bir şekilde ödeyen tüketiciler arzu ederlerse aylık ödemelerini yükselterek kredilerini yeniden yapılandırabiliyorlar. Bu da kredilerinin daha erken bitmesini sağlıyor.

CHP Aliağa İlçe Başkanı Barış Eroğlu, Aliağa Belediye Başkanı Serkan Acar’ın

Azerbaycan'ın merhum Cumhurbaşkanı Heydar Aliyev, vefatının 22. yılında Aliağa’da

Aliağa Robotik Kodlama Kişisel Gelişim Kursu öğrencileri, Roma’da düzenlenen

Türkiye Sigorta Basketbol Süper Ligi'nin 11. haftasında kendi sahasında

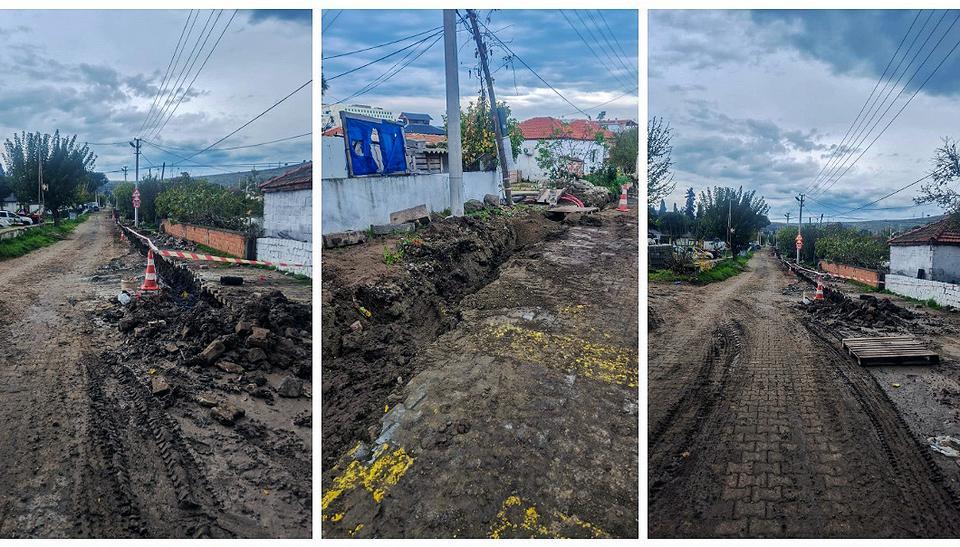

İzmir Büyükşehir Belediyesi, Aliağa’nın mahallelerinde asfalt yama

Türk rock sahnesinin deneyimli davulcusu Alpay Şalt, enerjisi ve özgün

Aliağa Belediye Başkanı Serkan Acar, İzmir Büyükşehir Belediye Başkanı Cemil

Aliağa Petkimspor, FIBA Europe Cup ikinci tur N Grubu’nda, İtalya deplasmanında

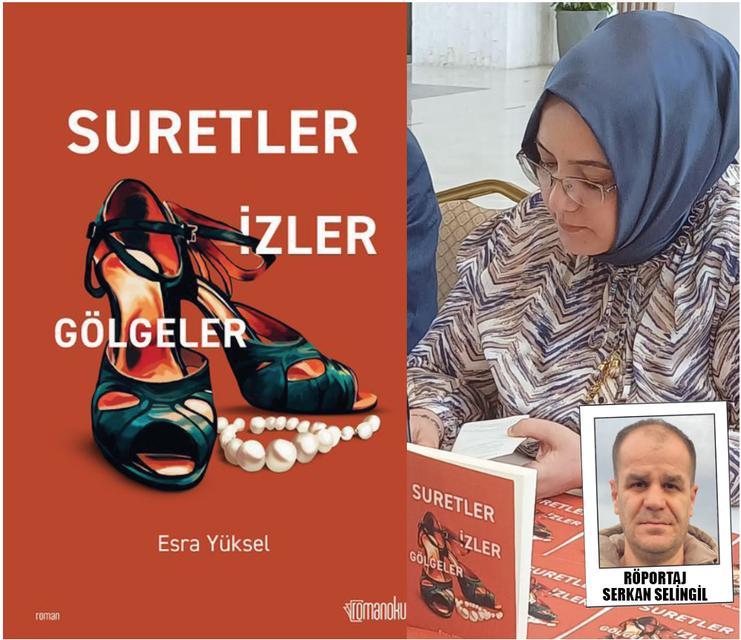

Esra Yüksel, ilk romanı Suretler İzler Gölgeler ile aile hafızasının

İzmir Büyükşehir Belediyesi’ne yönelik kooperatif davasının görülmesine

Enerjisa Enerji'nin iştiraki Eşarj, 15. Türkiye Enerji Zirvesi'nde Aliağa'daki

Ulaştırma ve Altyapı Bakanı Abdulkadir Uraloğlu, geçen ay limanlarda 46 milyon

Milli Eğitim Bakanlığınca, öğrencilere gerçek cihaz ve atölye ortamlarının

Aliağa Şoförler ve Otomobilciler Esnaf Odası'nın olağan genel kurulu 13 Ocak

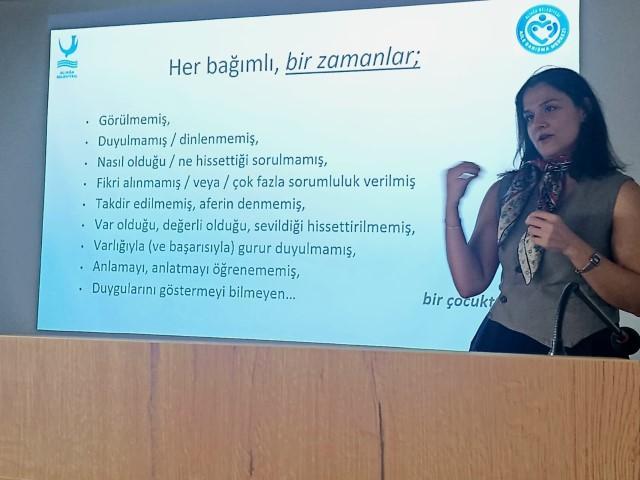

Aliağa Belediyesi Aile Danışma Merkezi tarafından, 9. ve 10. sınıf öğrencilerinin

Aliağalı yüzücüler, Trabzon’da yapılan Türkiye Finali yarışlarını

İZSU Genel Müdürü Gürkan Erdoğan, kuyuların yenilenmesi, Sarıkız

Aliağa Ticaret Odası (ALTO) Yönetim Kurulu Başkanı Ömer Ertürk, Cumhurbaşkanı

Aliağa’da kurulan Demokrasi ve Kültür Derneği, ilk genel kurulda başkanlık

Modern hayatın sesleri arasında kaybolmuş insanın iç dünyasına ışık tutan

Estetik duruşa önem veriyor ve vücudunuzu daha fit görmek istiyorsanız

Kadınlara seçme ve seçilme hakkı verilişinin 91. yıl dönümü

Aliağa Belediyesi, üniversite sınavına hazırlanan öğrencilere ücretsiz

Aliağa’da 3 Aralık Dünya Engelliler Günü, etkinlikler, gösteriler,